H Visa, η Eleven και η Endevor Greece ανακοίνωσαν το άνοιγμα του Visa Innovation Program Europe για το 2023, καλώντας fintechs από τις 7 αγορές του προγράμματος να υποβάλουν αίτηση.

Το παράθυρο υποβολής αιτήσεων για τον νέο κύκλο θα παραμείνει ανοιχτό έως τις 14 Απριλίου. Οι fintechs θα μπορούν να υποβάλουν αίτηση στο visainnovationprogram.com.

Περισσότερα: Το Visa Innovation Program Europe αναζητά τις πλέον καινοτόμες fintechs

Πόσες φορές έχουμε ενοχληθεί ως πελάτες ενός e-shop, καθώς για να ολοκληρώσουμε τις αγορές μας αναγκαζόμαστε να περάσουμε από μία χρονοβόρα διαδικασία; Ακόμη και αν θέλουμε να αγοράσουμε ένα προϊόν, πρέπει να το προσθέσουμε στο καλάθι μας, να προχωρήσουμε στη σελίδα του καλαθιού, στη συνέχεια στη σελίδα του checkout και τελικά να συμπληρώσουμε έναν μεγάλο αριθμό στοιχείων.

Αυτή η χρονοβόρα διαδικασία ολοκλήρωσης αγοράς οδηγεί σε αύξηση των πελατών που δεν ολοκληρώνουν το checkout και εγκαταλείπουν τα «καλάθια» τους. Σύμφωνα με τη μελέτη του Ινστιτούτου Baymard, το 28% των εγκαταλελειμένων online καλαθιών οφείλεται σε μια χρονοβόρα και περίπλοκη διαδικασία checkout. Γεγονός που αποτελεί σημαντικό εμπόδιο για την επίτευξη των στόχων πωλήσεων των εμπόρων.

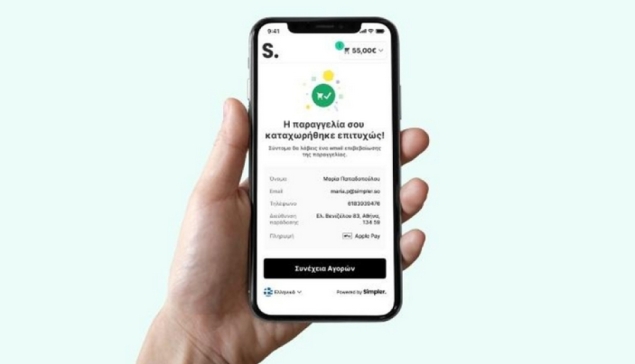

Θα μπορούσε η διαδικασία αυτή να είναι πολύ πιο απλή; Αυτό ακριβώς έχει καταφέρει η Simpler, όπου μέσω του “ψηφιακού διαβατηρίου αγορών”, επιτρέπει στους καταναλωτές να αγοράζουν αποτελεσματικά στο διαδίκτυο με μόνο ένα κλικ.

Πέραν αυτού, μέσω της Simpler οι καταναλωτές μπορούν να ολοκληρώσουν τις αγορές τους σε πρώιμα στάδια του ψηφιακού ταξιδίου αγορών τους, κάνοντας τη διαδικασία πιο γρήγορη και εύκολη από ποτέ.

Πως η Simpler αλλάζει την διαδικασία αγορών στο διαδίκτυο;

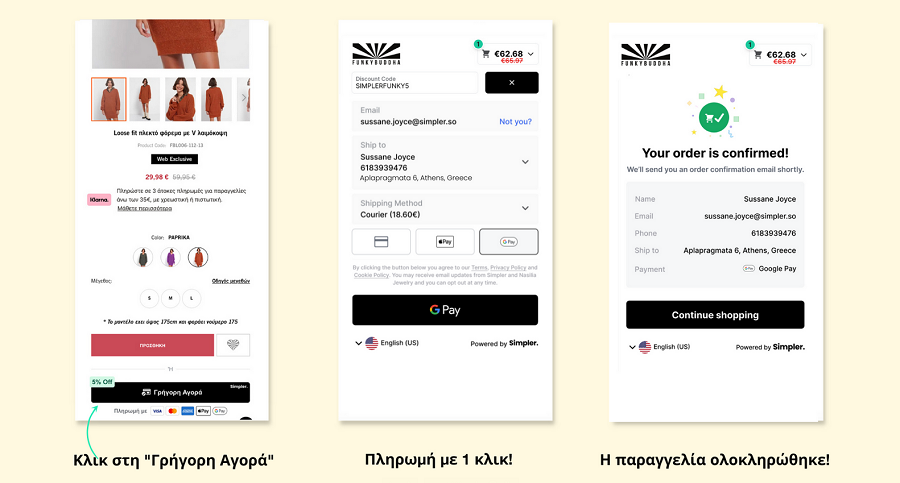

Μέσω της Simpler, τα e-shops μπορούν πλέον να δώσουν τη δυνατότητα στους πελάτες τους να ολοκληρώσουν τις αγορές τους με ένα κλικ σε οποιοδήποτε στάδιο της αγοράς. Πως; Δίνοντας τη δυνατότητα να τοποθετηθεί το κουμπί της “Γρήγορης Αγοράς” σε σελίδες όπως αυτή του προϊόντος, το “mini cart”, τη σελίδα του καλαθιού, αλλά και αυτή του checkout.

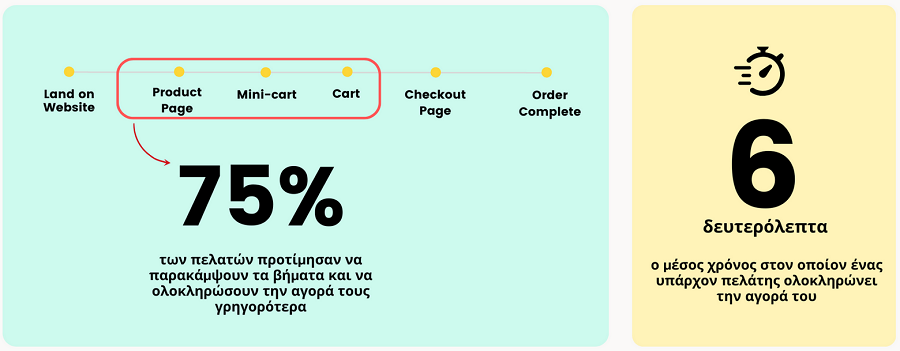

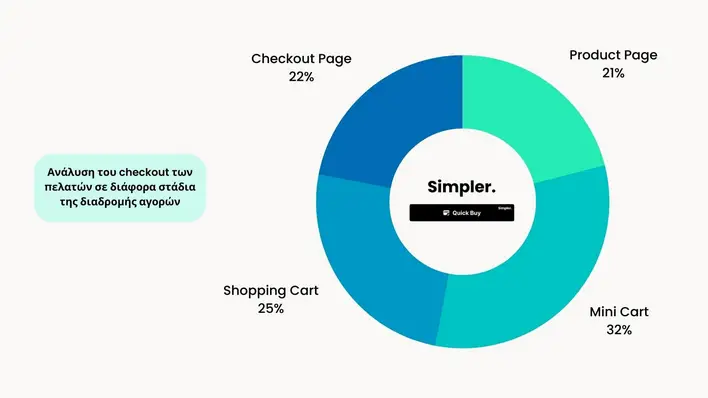

Είναι όμως αυτό όντως αποδοτικό; Σύμφωνα με τα δεδομένα που προκύπτουν από την ανάλυση των καλαθιών περισσότερων από 100 ελληνικών e-shops που συνεργάζονται με τη Simpler, η μεγάλη πλεοψηφία που αντιστοιχεί στο 78% των καταναλωτών, επέλεξε να ολοκληρώσει την αγορά του πριν από τη σελίδα του checkout.

Πιο συγκεκριμένα, το 21% των καταναλωτών, επέλεξε να ολοκληρώσει την αγορά απευθείας από τη σελίδα του προϊόντος, ενώ το 32% και το 25% από αυτές του mini cart και του καλαθιού αντίστοιχα. Κατά συνέπεια, είναι εμφανής η προτίμηση των καταναλωτών σε ένα πιο σύντομο και τελικά πιο απλό ταξίδι αγορών στο διαδίκτυο.

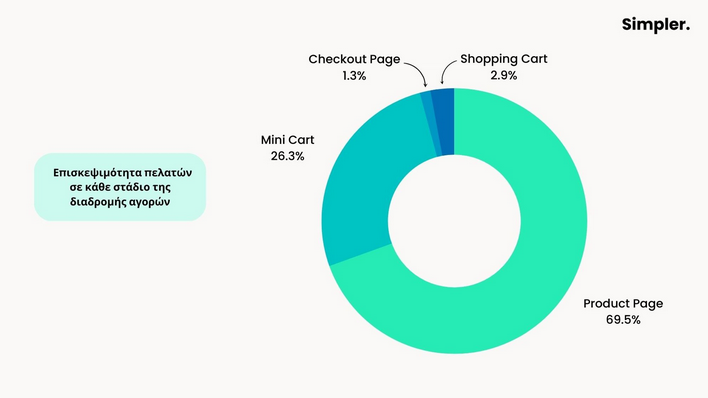

Σύμφωνα με δεδομένα της εταιρείας, η επισκεψιμότητα των e-shops σε σελίδες που βρίσκονται πιο νωρίς στη διαδικασία της αγοράς είναι υπερπολλαπλάσια. Συγκεκριμμένα, οι σελίδες των προϊόντων δέχονται κατά μέσο 30 φορές περισσότερη επισκεψιμότητα σε σχέση με αυτή του checkout.

Αντίστοιχα, αυτή του καλαθιού, δέχεται τις διπλάσιες επισκέψεις σε σχέση με αυτή του checkout. Κατά συνέπεια, με τη λύση της Simpler, όλοι αυτοί οι καταναλωτές μπορούν να ολοκληρώσουν τις αγορές τους άμεσα, πράγμα που σημαίνει αυξημένες πωλήσεις και περισσότερα conversions για τους εμπόρους.

Γίνεται σαφές πως είναι “must” να προσφέρετε μια εύκολα προσβάσιμη επιλογή ολοκλήρωσης αγοράς, όπως η “Γρήγορη Αγορά” της Simpler, σε κάθε στάδιο του ψηφιακού ταξιδιού του αγοραστή. Με αυτό τον τρόπο μπορείτε να αξιοποιήσετε πολύ πιο αποδοτικά τη διαθέσιμη επισκεψιμότητα σε κάθε σελίδα, συμπεριλαμβανομένων αυτών που απεικονίζονται στο παραπάνω διάγραμμα.

Αυτή η προσέγγιση, όχι μόνο απλοποιεί την διαδικασία ολοκλήρωσης αγοράς, αλλά επιτρέπει επίσης στους καταναλωτές να ολοκληρώσουν τις αγορές τους νωρίτερα στο ταξίδι αγοράς, αυξάνοντας έτσι τις πιθανότητες μιας επιτυχημένης πώλησης για τους εμπόρους.

Για να δείτε λοιπόν πως θα μπορούσατε και εσείς να προσφέρετε μια πιο γρήγορη και ταυτόχρονα πιο απλή εμπειρία στους πελάτες σας κλείστε το demo σας με τη Simpler σήμερα και δείτε πως μπορεί να σας βοηθήσει να αυξήσετε τις πωλήσεις σας.

-Advertorial-

Ο ρόλος της τεχνολογίας και της Τεχνητής Νοημοσύνης στην ενίσχυση των antifraud τραπεζικών συστημάτων βρέθηκε στο επίκεντρο του διαλόγου, στο executive briefing event που διοργάνωσε η SAS, με τη συνεργασία και την υποστήριξη του ACFE Greece, την Πέμπτη 9 Μαρτίου, στο Μουσείο της Πόλης των Αθηνών.

Σύμφωνα με τις εισηγήσεις των fraud experts και των τραπεζικών στελεχών που μοιράστηκαν γνώση και απόψεις στην εκδήλωση, οι τρέχουσες εξελίξεις στο κανονιστικό πλαίσιο δημιουργούν προκλήσεις για τις ελληνικές τράπεζες, οι οποίες καλούνται να εισάγουν πρόσθετα μέτρα προστασίας του πελάτη, χωρίς αυτά να δυσχεραίνουν την εμπειρία των συναλλαγών σε πραγματικό χρόνο. Την εισαγωγή και τον συντονισμό της εκδήλωσης πραγματοποίησε η Εύη Δημητρούλια, President Emeritus του ACFE Greece.

Περισσότερα: Η Τεχνητή Νοημοσύνη προστατεύει τις συναλλαγές διατηρώντας την εμπειρία του πελάτη

Τα βραβεία MEFFYS απονεμήθηκαν τη Δευτέρα, 27 Φεβρουαρίου, στην Βαρκελώνη και η Rakuten Viber βρίσκεται στην ευχάριστη θέση να ανακοινώσει ότι κέρδισε ένα από αυτά, χάρη στη λειτουργία της Viber Pay που διευκολύνει τις online πληρωμές.

Το Viber Pay κέρδισε την ψήφο του κοινού στην κατηγορία “Payments”, μία από τις 7 που βράβευσε το Mobile Ecosystem Forum για φέτος.

Η τελετή έλαβε χώρα στη Βαρκελώνη, στο πλαίσιο του ετήσιου Παγκόσμιου Συνεδρίου Κινητής Τηλεφωνίας, ΜWC 2023.

Η Rakuten Viber, πιστή στην δέσμευσή της να δημιουργήσει μια υπερεφαρμογή που θα προσφέρει εύκολες και βολικές λύσεις στους χρήστες της, εισήγαγε το Viber Pay πρόσφατα στην ελληνική και την γερμανική αγορά και ήδη το κοινό το έχει αγκαλιάσει.

Η εταιρεία εξέφρασε τις ευχαριστίες της στο ελληνικό κοινό με μια ανάρτησή της στο ελληνικό Κανάλι Viber, την Τρίτη.

Μοιραστείτε το άρθρο

[social_share googleplus="no" linkedin="yes" whatsapp="no" viber="no"]

Η Funky Buddha είναι ένα από τα δημοφιλέστερα ελληνικά brands στο χώρο του ρούχου και των αξεσουάρ. Η εταιρεία έχει ένα εκτεταμένο δίκτυο περισσότερων από 55 καταστημάτων σε όλη την Ελλάδα.

Η πρόκληση

Η Funky Buddha είναι μία εταιρεία που παραδοσιακά επενδύει στο κομμάτι του customer experience, υιοθετώντας καινοτομίες, είτε σε διαδυκτιακά, είτε σε φυσικά καταστήματα πωλήσεων. Στην προκειμένη περίπτωση, η εταιρεία εξέταζε τρόπους με τους οποίους θα μπορούσε να ενισχύσει την εμπειρία των πελατών της σε διαδυκτιακά περιβάλλοντα, ενώ παράλληλα θα μπορούσε να αποκομίσει χειροπιαστά οφέλη σε σημαντικούς δείκτες, όπως αυτούς του conversion rate και του user acquisition cost.

Σχετικά με τους δείκτες αυτούς, η Funky Buddha διατηρεί μακροχρόνια συνεργασία με τη Relevance Digital Agency. Έπειτα από εξέταση του παραπάνω αιτήματος, η Relevance Digital Agency πρότεινε τη Simpler ως ένα μέσο βελτίωσης της εμπειρίας των πελατών της Funky Buddha, και πιθανόν μείωσης του κόστους απόκτησης πελατών, μέσω της αύξησης του conversion rate.

Η υπόθεση εργασίας στην προκειμένη περίπτωση, είναι ότι η Simpler επιτρέπει στους πελάτες να συντομεύουν τη διαδικασία αγοράς, μειώνοντας τα βήματα προς το checkout. Κατά συνέπεια, αυτό θα μπορούσε να αποδειχτεί καθοριστικός παράγοντας στη βελτίωση των εν λόγω δεικτών.

Η λύση

Το Simpler Checkout απλοποιεί τη διαδικασία ολοκλήρωσης αγοράς, κάνοντάς την ολοκλήρωση αγοράς ταχύτερη και ευκολότερη για τους καταναλωτές. Με το Simpler, οι επισκέπτες ενός e-shop δεν χρειάζεται να περάσουν από την ταλαιπωρία της δημιουργίας λογαριασμών, της συμπλήρωσης μεγάλων φορμών ή της απομνημόνευσης κωδικών πρόσβασης.

Αυτή η λύση κάνει τη διαδικασία του checkout κατά 50% γρηγορότερη σε χρόνο.

Το αποτέλεσμα

Τα αποτελέσματα της εγκατάστασης του Simpler checkout στο website ήταν εντυπωσιακά. Κατά τις πρώτες εβδομάδες τουλάχιστον ένας στους πέντε χρήστες προτιμούσε το Simpler για να ολοκληρώσει την αγορά του. Tο 75% των αγοραστών του Simpler προτιμούσαν να “κόψουν το funnel” και να ολοκληρώσουν τις παραγγελίες τους άμεσα από τη σελίδα του προϊόντος, ή στο minicart.

Επιπλέον, το 10% των Simpler αγοραστών ολοκλήρωσαν τις αγορές τους με ένα μόνο κλικ και κατά μέσο όρο, αυτές οι αγορές χρειάστηκαν μόλις έξι δευτερόλεπτα για να ολοκληρωθούν. Όπως γίνεται εύκολα αντιληπτό, η δυνατότητα παράλειψης βημάτων μέχρι την ολοκλήρωση της αγοράς, καθώς και η ταχύτητα και αμεσότητα είναι παράγοντες ζωτικής σημασίας για τη βελτίωση δεικτών όπως το conversion rate.

Η Funky Buddha παρατήρησε επίσης κάποιες άλλες ενδιαφέρουσες τάσεις μεταξύ των αγοραστών που χρησιμοποιούσαν το Simpler.

Συγκεκριμένα, η Simpler σαν μέθοδος ολοκλήρωσης αγοράς πήρε το μερίδιο άλλων κοστοβόρων μεθόδων πληρωμής. Ενδεικτικά οι πληρωμές με αντικαταβολή μειώθηκαν κατά 8,63% - μόλις σε ένα μήνα χρήσης της υπηρεσίας, ενώ υποχώρησαν τα ποσοστά και άλλων “ακριβών” μεθόδων πληρωμής όπως αυτό της PayPal. Με την πάροδο του χρόνου, όλο και περισσότεροι αγοραστές του Funky Buddha επέλεγαν να αγοράσουν με το Simpler Checkout λόγω της ευκολίας του.

"Το Simpler Checkout βοήθησε να βελτιώσουμε τη συνολική εμπειρία αγοράς για τους πελάτες μας, αλλά είχε και σημαντικό αντίκτυπο στα τελικά αποτελέσματα των πωλήσεων. Είμαστε πολύ ευχαριστημένοι καθώς η συνεργασία μας πετυχαίνει και με το παραπάνω τους στόχους της". δήλωσε ο Νίκος Αλεξίου, ιδιοκτήτης της Funky Buddha.

Ο αντίκτυπος του κουπονιού

Η Funky Buddha διαχρονικά προσέφερε ένα κουπόνι έκπτωσης 10% στους πελάτες που είχαν εγγραφεί στο ενημερωτικό δελτίο τους, ως κίνητρο για την αύξηση των εγγραφών (registrations).

Δεδομένου ότι όλοι οι αγοραστές που χρησιμοποιούν το Simpler είναι ταυτόχρονα εγγεγραμμένοι πελάτες, η Funky Buddha αποφάσισε να μεταβιβάσει κατά το ήμισυ αυτή την έκπτωση (5%) σε αγοραστές που χρησιμοποίησαν το Simpler Checkout για τις αγορές τους. Το εκπτωτικό κουπόνι εμφανίστηκε στην επάνω αριστερή γωνία του κουμπιού Simpler Checkout και παρότρυνε τους αγοραστές να αγοράσουν χρησιμοποιώντας το Simpler για να λάβουν επιπλέον έκπτωση 5%.

Αυτό είχε άμεσο και σημαντικό αντίκτυπο στην εταιρεία. H χρήση της αντικαταβολής μειώθηκε κατά 23%, και ο αριθμός των εγγεγραμμένων αγοραστών αυξήθηκε κατά 57%, γεγονός που βοήθησε στην πορεία ώστε να αυξηθούν ακόμα περισσότερο οι πωλήσεις από τη στόχευση σε επαναλαμβανόμενους πελάτες.

“Η απλή και γρήγορη διαδικασία ολοκλήρωσης αγοράς, όχι μόνο διευκόλυνε τους αγοραστές να ολοκληρώσουν τις αγορές τους, αλλά οδήγησε επίσης σε αυξημένες παραγγελίες και αύξηση στο RoAS. Στη Relevance Digital, αναζητούμε πάντα λύσεις που να οδηγούν σε καλύτερα αποτελέσματα για τους πελάτες μας και το Simpler Checkout ξεπέρασε τις προσδοκίες μας”, δήλωσε ο Θανάσης Σοφιανός, Founder & CEO της Relevance Digital.

Εάν ψάχνετε και εσείς τον τρόπο να αυξήσετε τις πωλήσεις του e-shop σας και παράλληλα να βελτιώσετε σημαντικά το experience των πελατών σας, κλείστε τώρα το demo σας με τη Simpler και μάθετε πως!

-Advertorial-

Μοιραστείτε το άρθρο

[social_share googleplus="no" linkedin="yes" whatsapp="no" viber="no"]

Τη δυνατότητα να πληρώνουν απευθείας από τον τραπεζικό τους λογαριασμό για τις ηλεκτρονικές αγορές τους, με δυνατότητα σάρωσης ενός QR Code, έχουν πλέον οι καταναλωτές μέσω της διατραπεζικής υπηρεσίας IRIS Payments, που διαθέτει η ΔΙΑΣ Α.Ε, σε συνεργασία με τα εγχώρια χρηματοπιστωτικά ιδρύματα.

Συγκεκριμένα, η υπηρεσία προσφέρει τη δυνατότητα πληρωμής των αγορών που πραγματοποιούνται σε ηλεκτρονικό κατάστημα, με χρέωση λογαριασμού πληρωμών μέσω mobile banking.

Μέσω της νέας λειτουργικότητας σάρωσης QR Code της υπηρεσίας IRIS Payments, η συναλλαγή ξεκινά και ολοκληρώνεται στο ηλεκτρονικό περιβάλλον του εμπόρου, ενώ από την πλευρά του ο πελάτης έχει τον απόλυτο έλεγχο της πληρωμής στο mobile banking της τράπεζάς του, όπου και γίνεται η χρέωση του λογαριασμού του.

Οι εισπράξεις καταλήγουν ως πίστωση στον ΙΒΑΝ που τηρεί ο έμπορος στη συνεργαζόμενη τράπεζα, και η ενημέρωση για την είσπραξη γίνεται άμεσα.

Η διαδικασία βήμα-βήμα

Ο καταναλωτής στη σελίδα πληρωμής του e-shop στο laptop/desktop του, επιλέγει IRIS Payments και τότε εμφανίζονται δύο δυνατότητες πληρωμής:

α) πληρωμή μέσω e-banking της τράπεζάς του

β) πληρωμή μέσω mobile banking app με σάρωση QR Code

Εφόσον επιλέξει την πληρωμή με QR Code:

Σαρώνει το QR Code που προβάλλεται στο e-shop με το mobile banking app του.

Επιλέγει τον λογαριασμό που επιθυμεί να χρεωθεί για την αγορά. Δεν χρειάζεται να πληκτρολογήσει το ποσό, καθώς αυτό εισάγεται αυτόματα.

Εγκρίνει τη συναλλαγή και ενημερώνεται άμεσα για την αγορά στη σελίδα του e-shop στο laptop/desktop του.

H Διευθύνουσα Σύμβουλος της ΔΙΑΣ Α.Ε., Σταυρούλα Καμπουρίδου, δήλωσε σχετικά:

«Δεδομένου ότι το κινητό τηλέφωνο αποτελεί βασικό εργαλείο της καθημερινότητας μας, δημιουργήσαμε για τους καταναλωτές, με την προσθήκη της λειτουργικότητας σάρωσης QR Code στο IRIS Payments, μια εξαιρετικά φιλική εμπειρία πληρωμής, η οποία ολοκληρώνεται σε ελάχιστα δευτερόλεπτα χωρίς να σηκωθεί ο καταναλωτής από την θέση του. Σημαντικά οφέλη αποκομίζουν και οι συνεργαζόμενοι έμποροι, οι οποίοι ενημερώνονται άμεσα (24x7x365) για τις εισπράξεις τους. Η διατραπεζική υπηρεσία IRIS Payments, εξελίσσεται διαρκώς με στόχο μια εμπειρία πληρωμών ακόμη πιο άμεση, ασφαλή και διαισθητική για το χρήστη».

[youtube url="https://www.youtube.com/watch?v=bpZnz1M8C0k"]

Περισσότερες πληροφορίες σχετικά με το IRIS Payments σε ηλεκτρονικό κατάστημα, μπορείτε να βρείτε εδώ.

Οι καταναλωτές συνέρρεαν για να αγοράσουν αγαθά με δάνεια από υπηρεσίες "Buy Now Pay Later" κατά τη διάρκεια της πανδημίας. Οι πάροχοι BNPL άκμασαν μέχρι το 2022, όταν το ενδιαφέρον των επενδυτών μειώθηκε και οι ρυθμιστικές Αρχές έστρεψαν την προσοχή τους στις πρακτικές δανεισμού των παρόχων, οι οποίοι σε κάποιο βαθμό ήταν ανεξέλεγκτοι.

Μια υπηρεσία βραχυπρόθεσμων δανείων BNPL συνήθως προβλέπει αποπληρωμή σε τέσσερις δόσεις, συνήθως με προκαταβολή 25% και τις υπόλοιπες τρεις δόσεις σε διαστήματα δύο εβδομάδων. Όταν ένας δανειολήπτης χάνει την προθεσμία μιας πληρωμής, αρκετοί πάροχοι BNPL χρεώνουν αμοιβή καθυστέρησης.

Οι πάροχοι BNPL συνήθως προσφέρουν την υπηρεσία τους με δύο τρόπους. Ο πρώτος, είναι συνάπτοντας συμβάσεις με online εμπόρους για να ενσωματώσουν τις επιλογές πληρωμής στις σελίδες ολοκλήρωσης αγοράς του εκάστοτε e-shop, ενώ οι έμποροι πληρώνουν μια αμοιβή στους παρόχους για την υπηρεσία.

Σύμφωνα με το δεύτερο μοντέλο, οι καταναλωτές συμπληρώνουν μια αίτηση πίστωσης με τον πάροχο BNPL. Μόλις εγκριθεί, οι καταναλωτές έχουν πρόσβαση σε ένα εικονικό εμπορικό κέντρο συνεργαζόμενων καταστημάτων. Επίσης, ορισμένοι πάροχοι εκδίδουν κάρτες στους καταναλωτές, για να τις χρησιμοποιήσουν και σε φυσικά καταστήματα. Και στις δύο περιπτώσεις, οι έμποροι λαμβάνουν εξ ολοκλήρου το ποσό κατα την πληρωμή στο ταμείο.

Ο πληθωρισμός πιέζει τους παρόχους BNPL

Οι πάροχοι BNPL δανείζονται τα χρήματα που δανείζουν στους καταναλωτές και ο πληθωρισμός έχει προκαλέσει αύξηση του κόστους δανεισμού. Οι εταιρείες BNPL, επίσης, αύξησαν τον αριθμό των αγορών που εξυπηρέτησαν μεταξύ 2019 και 2021 και προσέλαβαν περισσότερους υπαλλήλους.

Τώρα, καθώς οι απώλειές τους αυξάνονται, παρά τους περισσότερους πελάτες και τα υψηλότερα έσοδα, απολύουν εργαζομένους και μειώνουν λειτουργικά και άλλα κόστη. Οι εισηγμένες εταιρείες έχουν δει τις τιμές των μετοχών τους να πέφτουν κατακόρυφα, ενώ οι ιδιωτικές έχουν μειώσει τις αποτιμήσεις τους.

Παρά τα προβλήματα, οι υπηρεσίες BNPL παραμένουν εξαιρετικά δημοφιλείς και αναμένεται να συνεχίσουν να αναπτύσσονται. Σύμφωνα με την εταιρεία επεξεργασίας πληρωμών Worldpay, οι υπηρεσίες BNPL θα φτάσουν περίπου στα 438 δισεκατομμύρια δολάρια ή το 5,3% της παγκόσμιας αξίας συναλλαγών ηλεκτρονικού εμπορίου έως το 2025, από 2,9% ή 157 δισεκατομμύρια δολάρια που ήταν το 2021.

Τα οικονομικά προβλήματα των καταναλωτών

Τα ποσοστά ασυνέπειας σε υπηρεσίες BNPL ξεπερνούν αυτά των πιστωτικών καρτών, κυρίως επειδή τα οικονομικά ευάλωτα νοικοκυριά έχουν σχεδόν τέσσερις φορές περισσότερες πιθανότητες να χρησιμοποιήσουν υπηρεσίες BNPL, σύμφωνα με έρευνα του Financial Health Network που έγινε στα τέλη του 2021.

Ο κλάδος των BNPL είναι λιγότερο διαφανής από τα παλαιού τύπου πιστωτικά προϊόντα, λόγω των λίγων δημόσιων δεδομένων και της έλλειψης αναφορών αποπληρωμής στις πιστωτικές υπηρεσίες. Αυτό επιδεινώνει τον κίνδυνο υπερχρέωσης των καταναλωτών από διαφορετικούς δανειστές.

Τον Δεκέμβριο του 2021, το Consumer Financial Protection Bureau, μια υπηρεσία της κυβέρνησης των ΗΠΑ για την οικονομική προστασία των καταναλωτών, ζήτησε δεδομένα από πέντε εταιρείες που προσφέρουν δάνεια BNPL στις ΗΠΑ, την Affirm, την Afterpay, την Klarna, την PayPal και τη Zip. Αυτές οι εταιρείες προσέφεραν δάνεια 24,2 δισ. δολαρίων το 2021 στις ΗΠΑ, σχεδόν τριπλάσια από τα 8,3 δισεκατομμύρια δολάρια που είχαν προσφέρει το 2020.

Με δεδομένη τη γιγάντωση αυτής τής αγοράς, το Consumer Financial Protection Bureau ανακοίνωσε σχέδια για τη ρύθμιση των δανειστών από υπηρεσίες BNPL στις ΗΠΑ, σύμφωνα με το πρότυπο των εκδοτών πιστωτικών καρτών.

Επίσης, στο Ηνωμένο Βασίλειο, η κυβέρνηση ανακοίνωσε την πρόθεσή της να ρυθμίσει τον τομέα μέσω της δικής της Αρχής, Financial Conduct Authority, εστιάζοντας στην παραπλανητική διαφήμιση από τους δανειστές BNPL. Η Αυστραλία εξετάζει επίσης αυστηρότερους κανονισμούς.

Εικόνα: Vardan Papikyan, Unsplash

Μοιραστείτε το άρθρο

[social_share googleplus="no" linkedin="yes" whatsapp="no" viber="no"]

Το 2022 ήταν μια μεταβατική χρονιά. Ευτυχώς, μεγάλο μέρος του κόσμου άφησε πίσω του μήνες εγκλεισμού και κατευθύνθηκε, με αργά αλλά σταθερά βήματα, προς μια εξελισσόμενη νέα κανονικότητα. Από την αποκλειστικά εξ αποστάσεως εργασία οδηγηθήκαμε σε υβριδικά μοντέλα και από μια ραγδαία οικονομική ανάπτυξη σε μια σημαντική βραχυπρόθεσμη οικονομική αβεβαιότητα, ενώ η μετάβαση από τις πληρωμές με μετρητά στις ψηφιακές συνεχίζεται παγκοσμίως.

Βρισκόμαστε ήδη στο 2023 και παρακάτω ακολουθούν οι πέντε τάσεις που ξεχωρίζουν στο τοπίο των πληρωμών.

1. Το ταξίδι για δουλειά και αναψυχή επιστρέφει ενισχύοντας τις δαπάνες λιανικής

Το 2022 τα ταξίδια παγκοσμίως ανέκαμψαν, χάρη στο άνοιγμα των συνόρων που απελευθέρωσε τη ζήτηση. Πρόσφατη έρευνα της Visa κατέγραψε μια ευρεία αύξηση, του μέσου ποσού που δαπανάται ανά ταξιδιώτη στο εξωτερικό μεταξύ Ιουνίου - Αυγούστου 2022, τόσο στις δαπάνες λιανικής, όσο και στις «παραδοσιακές ταξιδιωτικές» όπως ξενοδοχεία, εστιατόρια και διασκέδαση. Ωστόσο, η αύξηση τόσο των διασυνοριακών δαπανών λιανικής, όσο και των άλλων ταξιδιωτικών δαπανών εξομαλύνθηκε.

Με τα επαγγελματικά ταξίδια να έχουν ξεκινήσει, τουρίστες επωφελούνται από ταξιδιωτικές προσφορές σε λιγότερο δημοφιλείς προορισμούς πληρώνοντας λιγότερα για τη διαμονή τους σε επτά από τις δέκα πόλεις – επαγγελματικούς προορισμούς παγκοσμίως, σε σχέση με το 2019. Τα στοιχεία της Visa δείχνουν ότι οι αγορές από ξένους τουρίστες είχαν ανακάμψει πλήρως στο 63% των 500 κορυφαίων προορισμών με τη μεγαλύτερη επισκεψιμότητα πριν από την πανδημία – αριθμός που ενδέχεται να αυξηθεί το 2023.

2. Οι καταναλωτές επιλέγουν συνειδητά βιώσιμες συμπεριφορές

Ενώ φέτος θα δούμε περισσότερα άτομα να ταξιδεύουν για δουλειά, αναψυχή και όχι μόνο, οι καταναλωτές εκφράζουν ανησυχίες για τη βιωσιμότητα και την κλιματική αλλαγή σε σχέση με το πώς καταναλώνουν και συμπεριφέρονται στο ταξίδι.

Πρόσφατη μελέτη των Skift και McKinsey, έδειξε ότι το 40% των ταξιδιωτών, παγκοσμίως, ήταν διατεθειμένοι να πληρώσουν τουλάχιστον 2% περισσότερο για αεροπορικά εισιτήρια ουδέτερου άνθρακα.

Έως τώρα, τα ίδια δεδομένα, δείχνουν ότι μόλις το 14% των ταξιδιωτών το έπραξαν τελικά. Το 2023 αναμένουμε ότι περισσότεροι καταναλωτές θα κάνουν πράξη τα λόγια τους καθώς ένας μεγαλύτερος αριθμός επιλογών θα είναι διαθέσιμος. Προσφορές όπως το πακέτο Visa Eco Benefits και η συνεργασία με την Ecolytiq παρέχουν στους καταναλωτές πρόσβαση σε προνόμια και πληροφορίες για την κλιματική ευαισθητοποίηση και υπολογισμούς του αποτυπώματος άνθρακα.

Το επανεμπόριο κερδίζει περισσότερο έδαφος, με το 69% των καταναλωτών που συμμετείχαν σε πρόσφατη έρευνα της Visa να δηλώνει πως θα διάλεγε εμπόρους με βάση τις δραστηριότητες αυτές. Φέτος, περιμένουμε περισσότερα προγράμματα ανταμοιβής και εργαλεία για τους καταναλωτές που πραγματοποιούν βιώσιμες επιλογές.

Η ευκολία θα διαδραματίσει καθοριστικό ρόλο, ώστε οι καταναλωτές να πραγματοποιούν βιώσιμες επιλογές, καθημερινά. Η δυνατότητα πληρωμής για τη δημόσια συγκοινωνία με τη χρήση ανέπαφης πιστωτικής, χρεωστικής ή προπληρωμένης κάρτας ή συσκευής με δυνατότητα πληρωμής, σημαίνει ότι οι επιβάτες δεν θα χρειάζεται πλέον να δεσμεύουν χρήματα στις κάρτες συγκοινωνίας, να αγοράζουν εισιτήριο ή να ψάχνουν για μετρητά όταν αποφασίζουν να χρησιμοποιήσουν τα ΜΜΜ αντί να οδηγήσουν.

Η δεύτερη έρευνα Future of Urban Mobility της Visa διαπίστωσε ότι οι συμμετέχοντες, σε ποσοστό 91%, αναμένουν πως οι ανέπαφες πληρωμές θα αποτελέσουν τον νέο τρόπο πληρωμής στα ΜΜΜ. Στο δίκτυο της Visa το ένα δισεκατομμύριο ανέπαφων συναλλαγών σε δίκτυα μεταφορών παγκοσμίως ξεπεράστηκε μέσα σε μόλις δέκα μήνες το 2022, χωρίς να υπάρχουν σημάδια επιβράδυνσης.

3. Το Β2Β γίνεται 3.0

Η καινοτομία στον κλάδο πληρωμών B2B θα δημιουργήσει ένα άλλο κύμα ψηφιακού μετασχηματισμού. Από 2023 και μετά, θα δούμε μια έκδοση 3.0 των B2B πληρωμών. Αναμένεται αύξηση στις B2B πληρωμές μέσω κινητού τηλεφώνου, καθώς η προτίμηση των επιχειρήσεων να πληρώνουν και να πληρώνονται μέσω τηλεφώνου μεγαλώνει, ενώ η ψηφιοποίηση πληρωμών B2B θα τροφοδοτήσει την ανάπτυξη στις συναλλαγές ηλεκτρονικού εμπορίου B2B.

Περισσότερες επιχειρήσεις B2B από ποτέ παρέχουν τώρα διαδικτυακές πληρωμές και το 80% των συναλλαγών B2B αναμένεται να είναι ψηφιακές έως το 2025. Παράλληλα, όλο και περισσότερες κυβερνήσεις σημειώνουν πρόοδο στην ψηφιοποίηση πληρωμών. Η ατμομηχανή της καινοτομίας θα συνεχίσει καθώς το οικοσύστημα παρέχει περισσότερες δυνατότητες και λειτουργίες για τον εξορθολογισμό των πληρωμών και των λειτουργιών των επιχειρήσεων.

4. Η αστάθεια στα κρυπτονομίσματα δημιουργεί νέες ευκαιρίες

Οι αγορές κρυπτονομισμάτων ήταν ασταθείς το περασμένο έτος. Ενώ το μέλλον μένει να αποκαλυφθεί, αναμένουμε πως κάποιες λιγότερο ανθεκτικές ιδέες θα περιθωριοποιηθούν, ενώ άλλες που επικεντρώνονται στην υιοθέτηση μιας μετρημένης, συμβατής προσέγγισης στη νέα τεχνολογική ανάπτυξη θα συνεχίσουν να δημιουργούν ουσιαστικές λύσεις web3.

Στο άμεσο μέλλον, βλέπουμε να επικεντρώνονται συνεχώς οι κυβερνήσεις, οι κεντρικές τράπεζες, τα παραδοσιακά χρηματοπιστωτικά ιδρύματα και οι fintechs σε προγραμματιζόμενο χρήμα και πληρωμές – είτε πρόκειται για CBDC, για stablecoins ή για άλλες μορφές tokenized χρήματος.

Στο κοντινό μέλλον, περιπτώσεις πληρωμών μέσω web3, θα περιλαμβάνουν μισθοδοσίες, μικροπληρωμές και διασυνοριακές πληρωμές. Τέλος, εταιρείες αξιοποιούν τη τεχνολογία NFT για να δημιουργήσουν νέες ψηφιακές εμπειρίες.

5. Η απάτη προσαρμόζεται σε έναν «υβριδικό» κόσμο

Όλο και περισσότεροι υιοθετούν έναν «υβριδικό» τρόπο εργασίας και οι απατεώνες ακολουθούν την τάση προσαρμόζοντας τις τακτικές τους. Καθώς όλο και περισσότεροι ταξιδιώτες πληρώνουν καθοδόν, οι απατεώνες έχουν περισσότερες ευκαιρίες να αποκτήσουν πρόσβαση σε ευαίσθητα δεδομένα. Με τα ταξίδια να επιστρέφουν, πιθανότατα θα συνεχίσουμε να βλέπουμε αύξηση της διασυνοριακής απάτης.

Ίσως η πιο πρόσφατη απειλή που αναδύεται είναι αυτή των «ταυτοτήτων σύνθεσης» — όταν οι απατεώνες συναρμολογούν ένα καθαρό νέο πρόσωπο από θραύσματα στοιχείων ταυτότητας. Αναμένουμε ότι οι μικρές επιχειρήσεις θα συνεχίσουν να αποτελούν στόχο, καθώς συχνά δεν έχουν τους πόρους ή την τεχνογνωσία για να δώσουν προτεραιότητα στα εργαλεία ασφαλείας και άλλα μέτρα ασφαλείας. Μια πρόσφατη δημοσκόπηση της Visa διαπίστωσε ότι περισσότεροι από τους μισούς (58%) ταξιδιώτες ανέφεραν ότι ανησυχούν για την πιθανότητα απάτης στις πιστωτικές ή χρεωστικές τους κάρτες ενώ ταξιδεύουν1.

Όλα αυτά σημαίνουν ότι η ασφάλεια και η εμπιστοσύνη θα παραμείνουν κρίσιμα ζητήματα. Οι επαληθεύσεις ταυτότητας επόμενης γενιάς στην προστασία των χρηστών, όπως το EMV 3D Secure (EMV 3DS), συμβάλλουν στο να γίνει το παγκόσμιο ηλεκτρονικό εμπόριο ασφαλές σε πραγματικό χρόνο. Οι μέθοδοι και οι λύσεις ψηφιακής πληρωμής, θα συνεχίσουν να διευκολύνουν και να καθιστούν πιο ασφαλή τα πάντα, ενώ οι επιχειρήσεις θα συνειδητοποιήσουν καλύτερα τη σημασία της επένδυσης σε εργαλεία ασφάλειας για την πρόληψη της απάτης και σε ασφαλιστήρια συμβόλαια που θα μπορούσαν να συμβάλλουν στον μετριασμό των επιπτώσεων μιας παραβίασης.

Ένας κόσμος σε μετάβαση

Παρότι η μετάβαση στην ψηφιακή τεχνολογία, που επιταχύνθηκε κατά τη διάρκεια της πανδημίας, βρίσκεται σε εξέλιξη πολλοί εξακολουθούν να μένουν εκτός. Ανάμεσά τους το 29% των ενηλίκων στον αναπτυσσόμενο κόσμο, που βρίσκεται εκτός του επίσημου χρηματοπιστωτικού συστήματος και το 43% των ενηλίκων στις αναδυόμενες οικονομίες, που βασίζεται αποκλειστικά σε μετρητά.

Με το 70% της νέας αξίας που δημιουργείται στην παγκόσμια οικονομία να βασίζεται στα κέρδη παραγωγικότητας από την υιοθέτηση της ψηφιακής τεχνολογίας, υπάρχουν ακόμη πολλά που πρέπει να γίνουν.

Εικόνα: Clay Banks, Unsplash

Μοιραστείτε το άρθρο

[social_share googleplus="no" linkedin="yes" whatsapp="no" viber="no"]

Η Rakuten Viber, από τις κορυφαίες εταιρείες παγκοσμίως στην επικοινωνία με προσωπικά και ασφαλή μηνύματα και διά φωνής, ανακοινώνει ότι το Viber Pay θα ξεκινήσει να γίνεται σταδιακά διαθέσιμο σε όλους της χρήστες της εφαρμογής στην Ελλάδα μέσα στις επόμενες ημέρες.

Με την καινούργια αυτή fintech λειτουργία, η πλατφόρμα εδραιώνει το θέση της ως υπερεφαρμογή και μπαίνει στην τροχιά μιας εντυπωσιακής ανάπτυξης, προσφέροντας γρήγορες και δωρεάν μεταφορές χρημάτων από λογαριασμό σε λογαριασμό σε πραγματικό χρόνο.

Οι ψηφιακές πληρωμές του Viber πρωτοπαρουσιάστηκαν στις αγορές της Ελλάδας και της Γερμανίας αυτό το καλοκαίρι, αρχικά μέσω μιας λίστας αναμονής. Από τον Ιούλιο, πάνω από 100.000 χρήστες γράφτηκαν στη λίστα αυτή, που τους επέτρεψε σταδιακή πρόσβαση στην καινούργια υπηρεσία. Αυτήν τη στιγμή το Viber Pay επιτρέπει άμεσες και δωρεάν συναλλαγές από Ελλάδα σε Γερμανία και το αντίστροφο.

Οι χρήστες στην Ελλάδα μπορούν, βεβαίως, να στείλουν ο ένας χρήματα στον άλλον δωρεάν, εύκολα και με ασφάλεια, δημιουργώντας ένα ψηφιακό πορτοφόλι. Το πορτοφόλι είναι έτοιμο σε μόλις δύο λεπτά και χρειάζεται απλά μια εγγραφή και μια επιβεβαίωση μέσω email. Αυτή η διαδικασία επιτρέπει συναλλαγές έως και €120, αλλά με επιβεβαίωση ακόμη περισσότερων στοιχείων, οι χρήστες θα μπορούν να στέλνουν ποσά έως και €4.500. Ένας χρήστης Viber Pay μπορεί επίσης να στέλνει χρήματα από το πορτοφόλι του σε άλλο χρήστη στο Viber, ακόμη κι αν εκείνος δεν διαθέτει ψηφιακό πορτοφόλι.

Οι συναλλαγές προς τραπεζικούς λογαριασμούς στην Ελλάδα για εύκολες πληρωμές καθημερινών εξόδων θα είναι επίσης διαθέσιμες σε όλους τους χρήστες δωρεάν – χωρίς το Viber να λαμβάνει κάποια προμήθεια. Οι επιβεβαιώσεις των πληρωμών αποστέλλονται αυτόματα με κρυπτογράφηση end-to-end, όπως συμβαίνει δηλαδή και με τις συνομιλίες στο Viber. Τα μέτρα ασφαλείας της νέας υπηρεσίας επίσης επεκτείνονται και σε αναγνώριση προσώπου και προστασία κωδικού πρόσβασης.

Αποκλειστικές προσφορές και εκπτώσεις από διάφορες δημοφιλείς εταιρείες στην Ελλάδα είναι ήδη διαθέσιμες σε όσους έχουν πορτοφόλι στο Viber Pay. Το Viber θα επεκτείνει σύντομα την λειτουργία ψηφιακών πληρωμών, προσφέροντας μια ευρύτερη γκάμα οικονομικών υπηρεσιών -μεταξύ τους και ένα πρόγραμμα επιβράβευσης παραπομπών. Ανάμεσα στα προϊόντα που έρχονται είναι επίσης και ψηφιακές πιστωτικές κάρτες για online αγορές σε όλο τον κόσμο.

Τέλος, ένα εξειδικευμένο Κανάλι Viber Pay στα ελληνικά θα προσφέρει στους χρήστες που το ακολουθούν μια πρώτη ματιά στις νέες λειτουργίες και την ευκαιρία να ψηφίζουν για το τι καινούργιο θέλουν να προστεθεί στη συνέχεια.

Μοιραστείτε το άρθρο

[social_share googleplus="no" linkedin="yes" whatsapp="no" viber="no"]

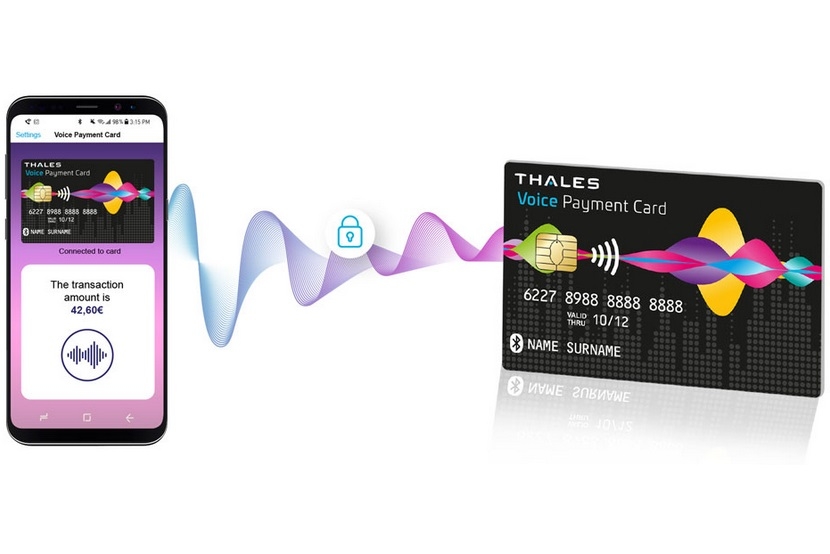

H Thales, χάρη στη τεχνογνωσία της στις ασφαλείς πληρωμές και τη συνδεσιμότητα, ανέπτυξε μια λύση για την προστασία των ατόμων με προβλήματα όρασης από απάτες ή λάθη που γίνονται στα καταστήματα.

Χάρη στην Κάρτα Φωνητικών Πληρωμών της Thales Gemalto, τα τυφλά άτομα και τα άτομα με προβλήματα όρασης θα απολαμβάνουν με περισσότερη αξιοπιστία και ανεξαρτησία την εμπειρία των πληρωμών στις καθημερινές τους αγορές, καθώς η καινοτόμος αυτή κάρτα αναφέρει φωνητικά το ποσό της κάθε συναλλαγής πριν από την επιβεβαίωσή της.

Η Thales μαζί με τη συνεργαζόμενη εταιρεία Handsome, μια γαλλική Fintech που ειδικεύεται σε λύσεις για άτομα με αναπηρίες, αποφάσισε να αξιοποιήσει την καινοτομία της για να προσφέρει λύσεις χωρίς αποκλεισμούς στον τομέα των πληρωμών.

Για να επωφεληθούν από αυτήν, οι χρήστες της Κάρτας Φωνητικών Πληρωμών πρέπει απλώς να εγκαταστήσουν μια εφαρμογή στο κινητό τους, η οποία συνδέεται με την κάρτα τους. Κάθε φορά που πραγματοποιούν μια πληρωμή, η εφαρμογή εκφωνεί το ποσό της συναλλαγής, προτού οι χρήστες το επιβεβαιώσουν με τον μυστικό τους κωδικό.

Η Κάρτα Φωνητικών Πληρωμών της Thales λειτουργεί ως συνδεδεμένη συσκευή που λαμβάνει το ποσό από το τερματικό του σημείου πώλησης και το κοινοποιεί στην εφαρμογή μέσω Bluetooth. Ο πελάτης μπορεί στη συνέχεια να ακούσει τις πληροφορίες, είτε μέσω του ηχείου του τηλεφώνου, είτε μέσω ακουστικών.

Αυτή η μοναδική στο είδος της λύση, πρόκειται να εφαρμοστεί σύντομα από πολλές τράπεζες που έχουν πειστεί για το όφελός της.

Μοιραστείτε το άρθρο

[social_share googleplus="no" linkedin="yes" whatsapp="no" viber="no"]

Πρόσφατα άρθρα

Εγγραφή στο Newsletter

Θα λαμβάνετε κάθε εβδομάδα τα πιο hot άρθρα στο email σας!

Πρόσφατα άρθρα Digital Payments

Δημοφιλή άρθρα

Categories Menu

Site Menu

Διεύθυνση εταιρείας

Ευμολπιδών 23

118 54, Αθήνα

Γενικές πληροφορίες

info@verticom.gr

(+30) 210 924 55 77